利率预期是怎么来的:这些预期都是基于在国外市场可交易或者有市场走势的利率互换市场或债券市场得来的。详细的算法其实不是关注的重点,重点是下面这些图会告诉我们现在市场主流投资者的看法是怎么样的。

有了这样的看法,也就可以更好理解“超预期加息”,“出人意料的维持利率不变”这些话语当中对比的预期是怎么样的。这可以为行情分析人士提供对未来利率预期的指导,从而对货币、商品和股票市场产生影响。

几个关键知识点

- 有效利率Effective rate

金融机构之间隔夜贷款的平均交易利率。实际利率以央行或联储会议上设定的 “目标 “利率为指导。

- 基点A basis point

基点(或 “bp”)是指利率每 0.01% 的变化。例如,3 个基点 (bp) 相当于 0.03%,而 10 个基点也可以表示为 0.10%。蓝色高亮线代表隐含利率的峰值/谷值,也就是所谓的 加息或降息周期的目标利率。

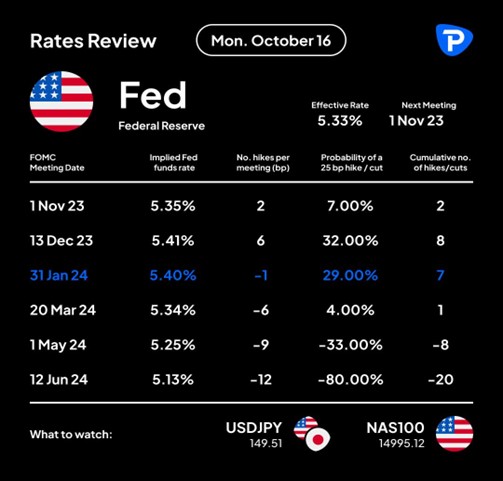

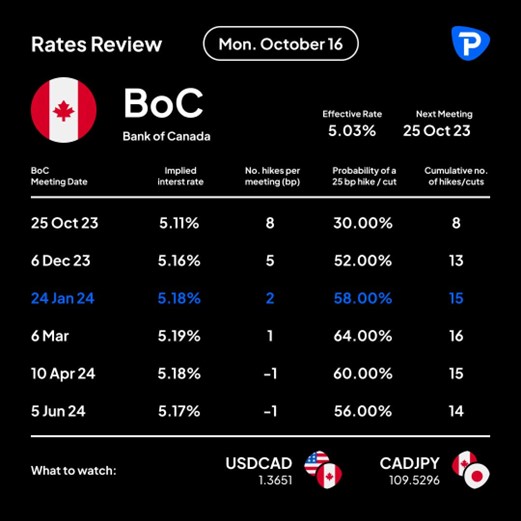

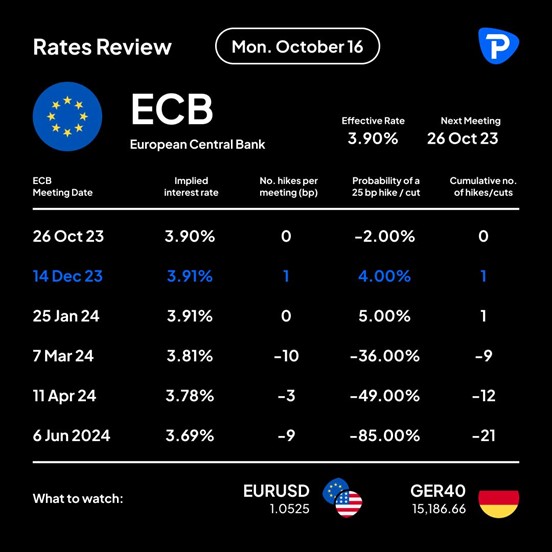

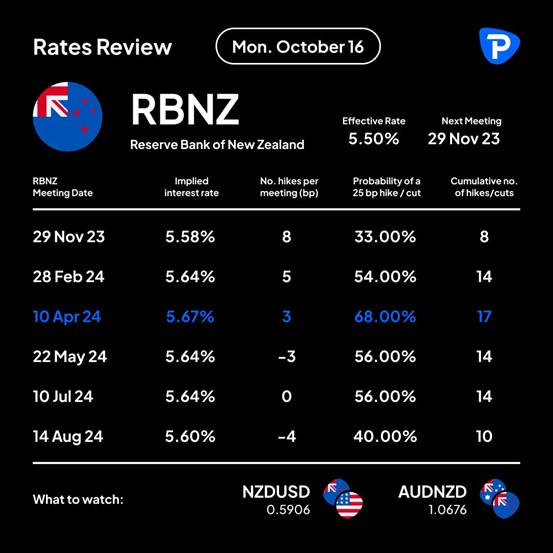

以上图市场对于美联储利率的预期为例:

日期:对应的是早已公布的美联储议息会议的时间

隐含利率:代表市场参与者认为该次央行会议可能采用的利率。它是动态变化的,综合考虑到所有财经数据/官员讲话和其他消息

加息减息幅度:目前市场隐含利率和官方利率的差异值。也就是关键的加息减息幅度预期

概率:某次会议的加息减息幅度除以25*100%。我们假定央行以 25 个基点(或 0.25%)的增量移动其目标或基准利率。

就上图而言,可以得出的信息是市场预计2024年6月12日的美联储会议时,市场利率水平是5.13%,相较于目前有效利率下降20个基点,也就有80%的概率降息25个基点。

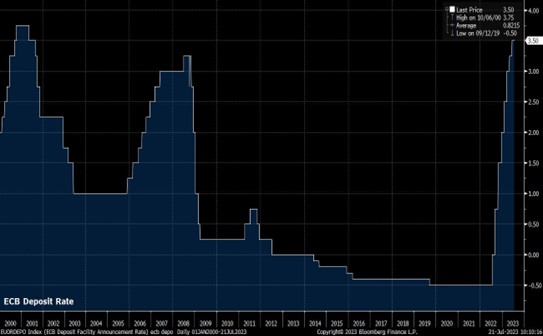

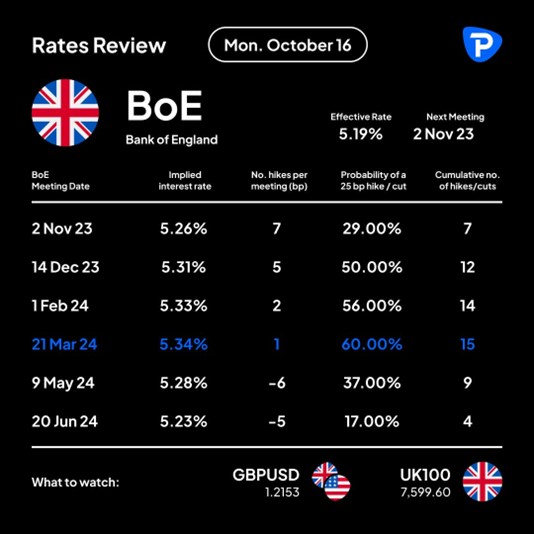

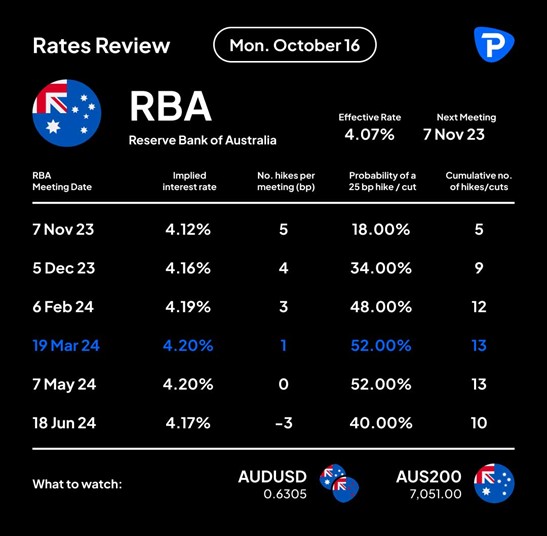

从上面的主要发达国家央行未来的市场预期来看,美联储和欧央行在明年6月前发生降息的可能性更大,降息一次25个基点的概率达到了80%。

如果未来公布的财经数据转好,这两家央行对应明年6月的降息一次变成了不降息甚至是还要加息一次,那么这就是重要的市场预期变化,往往会引发中期的趋势行情。

看懂市场预期对你的好处

上面的表格可以量化基于当下对未来某个时间点的利率预期。可以衡量市场对于即将召开的议息会议表达的鹰派或鸽派推测,可以帮助你了解市场潜在反应。

如果市场为即将召开的澳大利亚央行会议定价加息 5 个基点,即加息的可能性为 20%,而澳大利亚央行加息 25 个基点,那么这就是“意外加息”,“超预期加息”。理论上,澳元会在消息公布后开始反弹。

如果市场为即将召开的英国央行会议定价加息 25 个基点,而英国央行如预期加息 25 个基点。理论上,虽然声明的基调和前景可能是催化剂,但英镑兑美元不应单独因加息而反弹,因为它“符合预期”。

预期的形成就是基于目前公开的信息,也就是行情走势包含了一切信息。当新的官员讲话,非农数据,地缘冲突发生或公布之后,会对预期进行重塑。新旧预期差异大的情况,往往是趋势分析的最爱。因为趋势,就是对预期的打破,

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。

交易员手册 – 静候逆转

当许多人试图对美国股市的长期走高进行推理时,一个明显的因素是,市场看到 2023 年和 2024 年之间的一个重大区别——“美联储看跌期权”已经重生,风险资产的隐喻安全毯又回来了在混合中。

交易员手册 – 终极狂欢

我们刚刚度过充满事件风险的一周,没什么能比美联储出人意料的鸽派转向更能让市场风险激增——正如我们所见,它极大地影响了交易环境。

2024年重大主题-中国经济是否最终在2024年表现优异

从今年第四季度开始,我们看到世界几大发达市场增长放缓。美国有效控制通胀水平、增长数据和劳动力市场出现一定程度的退热;英国经济增速较低,消费支出和高抵押贷款利率掣肘发展;而欧元区和德国更是面临着衰退危机。这种局面下,2024年中国经济将如何表现成为投资者关注的重点之一。

交易员手册 – 荆棘遍布的一周

在我们展望日本央行会议(12月19日)并密切关注本地媒体关于潜在政策调整的头条新闻时,本周对于交易者来说不难找到一些重要催化剂和事件风险,以引导他们控制敞口。

交易员手册 – 五张值得关注的图表

黄金在周一凌晨的早盘交易中一度飙升至新的历史高位,在第四次尝试中突破了每盎司2075美元的关口。