•

美元指数下跌态势不减

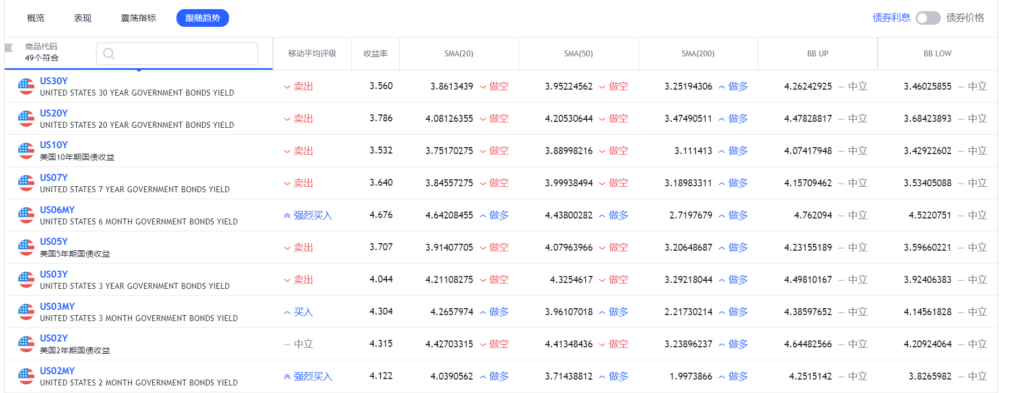

受到美联储加息预期减弱影响,上周美国 5 年期实际利率下降 37 个基点至 1.12%,美国 2 年期国债收益率下降 18 个基点至 4.315%。在TradingView的债券筛选器当中,若以债券收益率来进行筛选,众多不同期限的美国国债收益率呈现下跌走势,印证背后利率预期的走低

在这种状况下,不少投资机构认为美元的牛市早已结束,而加息周期即将结束。法国兴业银行认为美联储比大多数机构都更接近加息周期的尾声。在经济软着陆、货币政策转向和能源价格下跌的背景下,美元指数将逆转其在2022年1月至9月期间的大部分涨幅。结合这一看法,可以发现美元指数四小时图中,价格再次触及105.497的支撑阻力转化位置,预计多头仍将在104-105附近继续垂死挣扎。

(美元指数4小时图)

USD/JPY否极泰来

在实际利率下降的情况下,直盘货币对中的日元兑美元(反向表示)以 3.6%的最高涨幅占据上周非美货币反弹榜首。2023 年,日本央行政策立场的变化可能会对日本和全球债券市场产生巨大影响,这其中就包括美元兑日元。美元兑日元在11月之后出现了大幅下滑,目前触及 200 日均线。在这样重要的均线附近(可以参考100日均线)往往会出现小范围反弹再出现跌破。由于美元指数的总体转向,美元兑日元极大概率结束一轮牛市。

(美元兑日元日图)

遭遇限价与周期的原油

上周末举行的欧佩克+中,各方维持减产的态度并未发生变化,依旧是再今年8月份产量的基础上减产200万桶/日,可以说供给端的政策和松紧并未改变。但是欧盟、七国集团(G7)和澳大利亚执行对俄罗斯海运出口原油设置每桶60美元的价格上限。那不是欧盟等国家的人可以不用遵守这一规定吗?从文本上看不能,只要采用了总部位于上述国家或地区的企业提供给的海运服务、保险服务都要遵守,否则不予运输。这可以看作是需求方采取的单向压制措施,打压市场对于油价的预期。另一方面,由于大宗商品的上行周期已经结束,目前出现了大宗商品和美元齐跌的状况,这样状况下原油朝下运行的阻力最小,但快速跌破目前这一2018年以来重要支撑位的概率不大。

(原油现货日图)

快速上涨的交叉盘GBP/CAD

受累于油价的下跌,加元在过去一个月的表现逊于大多数 G10 外汇货币。加拿大央行 (BoC) 将于周四召开会议,预期加息50个基点左右。加拿大整体的加息则处于上行周期末端,与邻国美国极其类似。在GBP/CAD交叉盘当中,经历了前首相特拉斯下台形成的锤子线之后,在11月初突破了长期下跌趋势,目前上涨速度十分强烈,这种状况下盲目的抄顶等回调十分危险。

(GBP/CAD日图)

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。

交易员手册 – 静候逆转

当许多人试图对美国股市的长期走高进行推理时,一个明显的因素是,市场看到 2023 年和 2024 年之间的一个重大区别——“美联储看跌期权”已经重生,风险资产的隐喻安全毯又回来了在混合中。

交易员手册 – 终极狂欢

我们刚刚度过充满事件风险的一周,没什么能比美联储出人意料的鸽派转向更能让市场风险激增——正如我们所见,它极大地影响了交易环境。

2024年重大主题-中国经济是否最终在2024年表现优异

从今年第四季度开始,我们看到世界几大发达市场增长放缓。美国有效控制通胀水平、增长数据和劳动力市场出现一定程度的退热;英国经济增速较低,消费支出和高抵押贷款利率掣肘发展;而欧元区和德国更是面临着衰退危机。这种局面下,2024年中国经济将如何表现成为投资者关注的重点之一。

交易员手册 – 荆棘遍布的一周

在我们展望日本央行会议(12月19日)并密切关注本地媒体关于潜在政策调整的头条新闻时,本周对于交易者来说不难找到一些重要催化剂和事件风险,以引导他们控制敞口。

交易员手册 – 五张值得关注的图表

黄金在周一凌晨的早盘交易中一度飙升至新的历史高位,在第四次尝试中突破了每盎司2075美元的关口。