下图显示,彭博工业金属分类指数(蓝色)从今年3月就开始了下行趋势,而农产品分类指数(白色)在5月见顶。进入6月份后随着能源的高位回调,彭博大宗商品指数(橙色)也不可避免的出现了下降的迹象。

在全球高通胀的时代(美国8.6%,英国9.1%,欧元区8.1%、加拿大7.7%),理论上大宗商品价格的降温是我们所乐见的。然而事实并非完全如此。

如果说是因为供应端的改善导致价格回落,那自然是皆大欢喜。但如果是因为全球央行加息过快从而抑制了需求端,这种情况所导致的价格崩盘恐怕是经济衰退的征兆之一。不幸的是,我们现在正处于这个阶段。

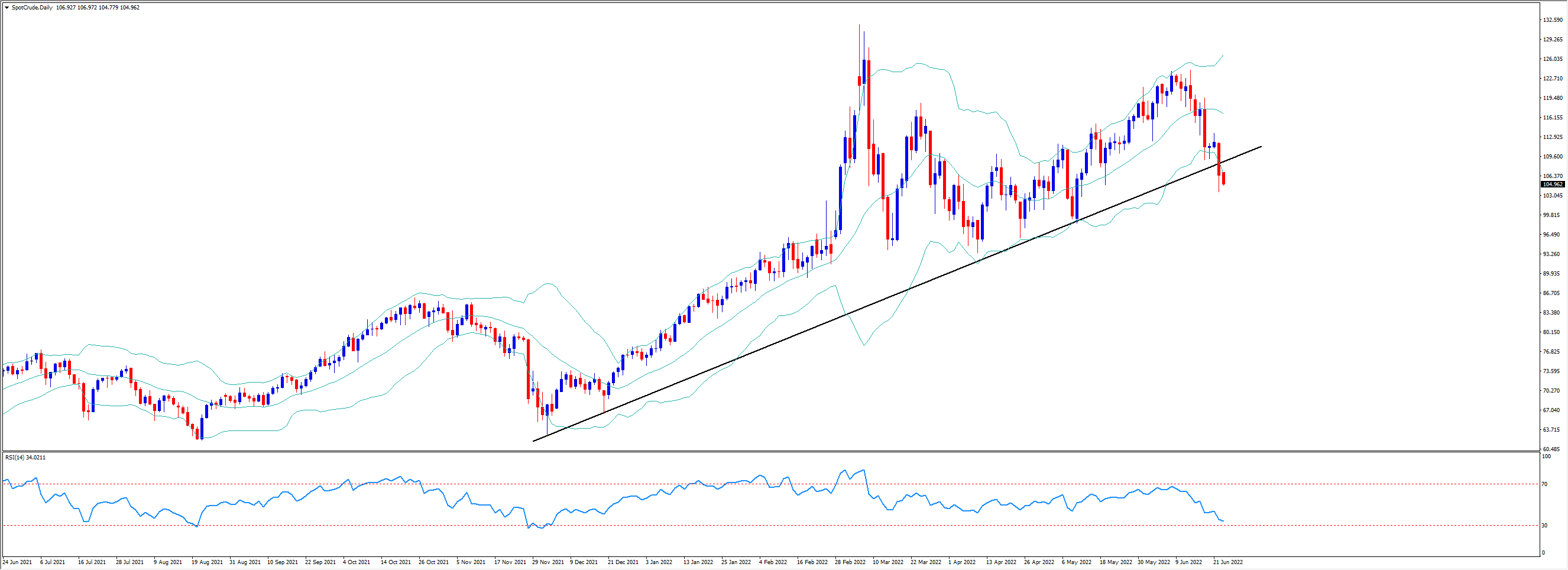

进入6月以来,长时间坚挺的原油价格也出现了松动,WTI原油本月累计跌幅近10%,布伦特跌了8%。其实供应端的情况并没有明显的改善,欧美和俄罗斯之间的制裁与反制裁仍在延续,美国和OPEC的增产幅度依然有限。主要的问题在于美联储过于激进的加息节奏让经济衰退已经不仅仅停留在理论层面了,消费信心和能力自然受到冲击。

除了高盛、花旗等纷纷给出具体的概率预期,昨天鲍威尔在国会的证词中也认同了经济衰退的可能性。但为了压制通胀,美联储别无选择。

图:WTI原油(SpotCrude)

在全球央行的无限量放水的刺激之下,大宗商品由于其抗通胀属性成为了疫情以来表现最好的资产大类。而一旦当市场环境和底层逻辑发生了根本性的转变时,投资者便开始抛售一切。股票、数字货币、高收益率债券市场等已经一片狼藉,现在轮到了今年仅存的还保持正受益的大宗商品。

说到抗通胀,黄金近来的表现相对较为平稳。金价始终受到通胀和加息的反复拉扯,一直在200天均线附近徘徊。期权市场的风险逆转指标显示多空双方的力量处于均势。在通胀见顶之前,加息预期或将令多头继续沉寂。而金价想要突破上行,需要看到美联储的加息节奏放缓,甚至出现降息的预期。

更多市场热点解读,关注今晚直播!

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易员手册 – 市场正在做央行的工作

主要由于实际利率和美元走高,美国金融状况明显收紧,我们越来越多地认识到市场正在承担央行的重担,并取代了对央行提高政策利率的需要。

交易员手册 – 五张值得关注的图表

我们通过五张至关重要的图表,探索金融市场的核心,揭示关键的发展趋势。

买美元,戴钻石?

美元在本周初再次大幅上涨,美元指数突破了今年3月105.90的高点,同时也突破了心理关键的106关口。

交易员手册 – 将更高利率维持更久的政策渐入人心

上周在各国央行密集召开会议的背景下,全球金融市场似乎终于开始接受“将更高利率维持更久”的政策信息。

本周市场回顾:央行利率决策成焦点,美指强势英镑再跌

我们可以从数据发布中普遍观察到通胀退热的乐观情况,对冲事件风险是本周交易的主旋律。

交易员手册 – 再见,升息

本周是各大中央银行的盛会,其中许多会议是“实时的”,我们应该会看到进一步的紧缩政策。