•

下周我们将看到来自联邦公开市场委员会(FOMC)、英国央行(BoE)、日本央行(BoJ)、瑞士国家银行(SNB)、挪威银行(Norges Bank)和瑞典国家银行(Riksbank)的政策决定 – 我们应该会从英国央行、挪威银行和瑞典国家银行看到25个基点的加息,尽管市场已经完全定价了这两家北欧银行会加息。如果英国CPI数据(9月20日公布)出现明显下滑,英国央行也可能会维持利率不变,但当前利率互换市场定价加息的概率为70%,则需要有相当大的下行偏差才能证明这一点。

请在这里查看我们的英国央行预览 – https://pepperstone.com/en-gb/market-analysis/playbook-for-the-september-boe-decision

尽管存在这些即将发生的事件风险,但波动性仍然非常低,G10外汇每日高低区间处于今年以来的低点。这是风暴前的宁静,还是只是单纯的平静…?

我们显然不知道,但作为交易者,我们必须适应市场环境和波动率设置。对于许多市场参与者来说,预测何时波动性会激增以及持续的价格区间扩张已经成为一种消遣。

波动性通常是流动性变化的结果,但它也反映了我们定价风险和确定性的信心。目前,随着通胀波动性的下降并且正在成为市场核心主题的增长以极为缓慢的速度发展,没有太多理由对冲风险或购买波动性。

一个可能对风险构成问题的因素是一系列能源标的——原油、汽油、柴油和其他精炼产品的牛市行情。天然气是另一个重要考虑因素,它仍处于一个巨大的筑底模式,但一旦突破,可能会迅速上涨。

许多人都在问,高能源价格要持续多久,央行才会采取行动。目前,美联储将完全忽视原油价格最近的暴涨,等待各种调查中出现更多证据。然而,持续时间确实很重要,能源价格在高位停留的时间越长,对总通胀和家庭/消费者的影响就越大。

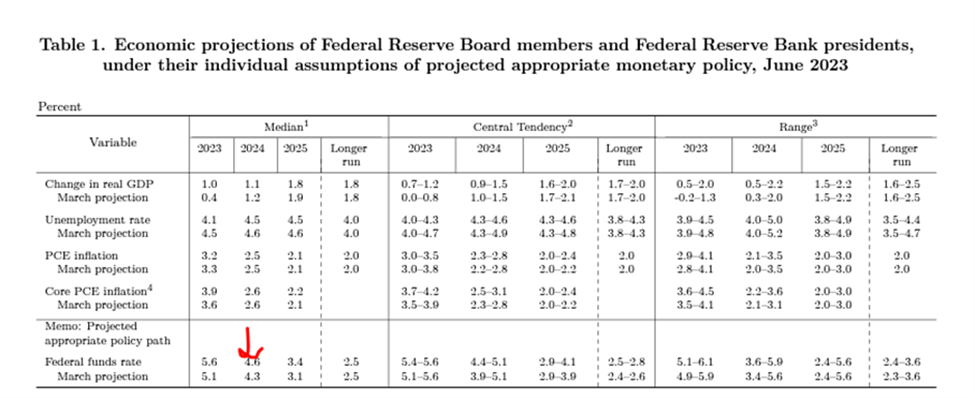

能源价格的飙升确实激发了人们对“维持在高位更长时间”利率设置的预期,即将利率保持在当前水平以便将通货膨胀恢复到目标水平。也许现在为市场灌输这一概念还为时过早,但在美联储的“点”图预测(美联储每季度经济预测中的一项内容)中,各联储成员提供了他们对未来三年联邦基金利率的预测,可能会成为市场波动的一个源头。

实际上,美联储可能通过将中值“点”从4.6%提高到4.9%来暗示加大“更长时间保持高利率”的收紧政策。

考虑到美国利率市场预计明年将下调107个基点,如果美联储利用2024年的“点”来收紧金融状况,可能会导致对2024年的利率下调预期被消除,进而推动美元进一步走高,引发更高的跨资产波动性。正如我所说,这可能还为时过早,但依然是一种风险。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

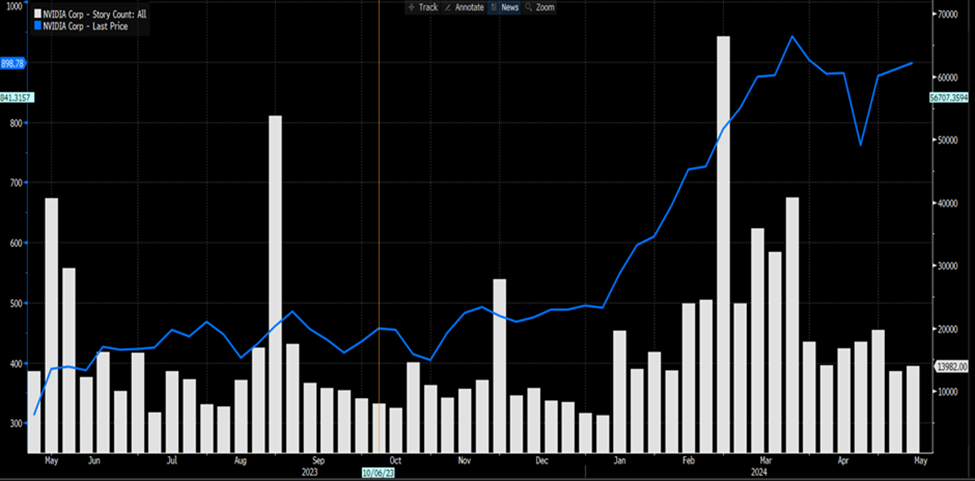

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。